「自宅の使い勝手が悪いからもっとコンパクトな住まいに買い替えたいけど、60歳から住宅ローンはもう組めないだろうし…」

そんな方向けの住宅ローンが、住宅金融支援機構と提携金融機関が提供する「リ・バース60」です。

この記事では、その内容や金利比較、メリットデメリットなどについて解説していきます。

<目次>

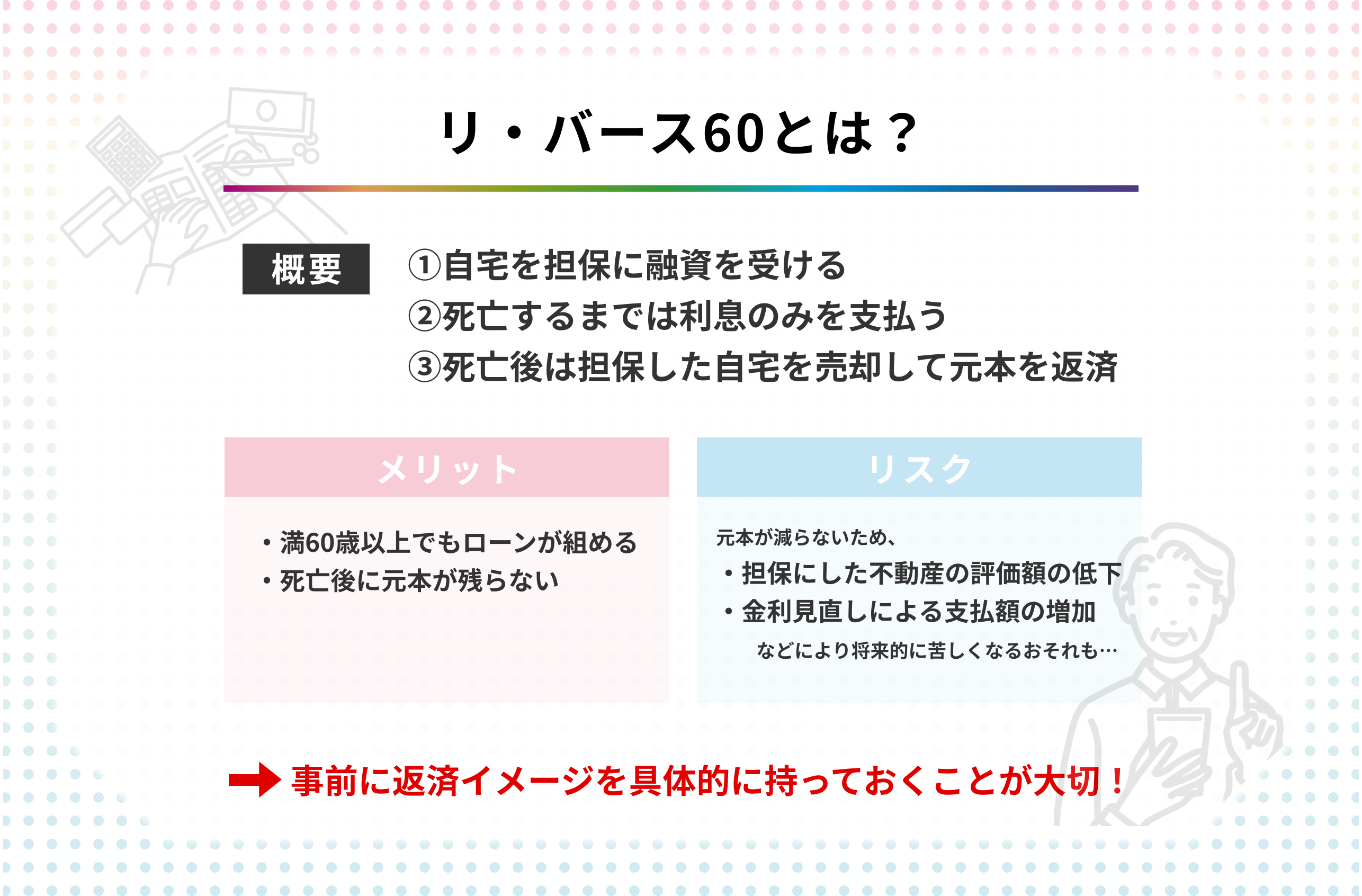

「リ・バース60」とは?

まずは、リ・バース60とはどの様な内容の商品なのかを見ていきましょう。

① リ・バース60の概要

リ・バース60は、満60歳以上の方を対象とした、住み続けながらお金を借りられる住宅ローンのことです。

毎月の返済は利息のみで、元金は契約者がお亡くなりになった時に担保物件を売却するか、相続人が現金一括返済をすることで完済します。

また、契約者本人が、ご存命中に繰り上げ一括返済をすることも可能です。金融機関によっては、満50歳以上満60歳未満の方でも利用が可能な「リ・バース50」という商品もありますが、担保掛け目の割合が低くなります。

②リ・バース60の利用条件

リ・バース60では資金の使い道や、年収に対する年間返済額の割合が決まっています。

その具体的な利用条件について、以下の通りまとめました。

| 利用対象者 | 借り入れ申込日現在で満60歳以上である方 (一部の金融機関では満50歳以上満60歳未満の方も利用できます【リ・バース50】) |

| 利用限度額 | ア 8,000万円 イ 建設費・購入費・リフォーム費・既存の住宅ローン残高・サービス付き高齢者向け住宅の入居一時金などに必要な費用 ウ 金融機関が算出する不動産評価額の50%または60%(満50歳以上60歳未満の方がご利用の場合は担保評価額の30%)のうち、最も低い額 |

| 資金使途 | ・住宅の建築資金または購入資金 (土地購入、マンション、中古住宅を含みます) ・住宅のリフォーム等資金 ・住宅ローンの借換資金 ・サービス付き高齢者向け住宅の入居一時金 ・子世帯などが居住する住宅の取得資金を借り入れるための資金 |

| 年収に対する年間返済額の割合 | 年収400万円未満の場合:30%以下 年収400万円以上の場合:35%以下 |

| 借り入れの終期 | リ・バース60の利用者が亡くなったとき |

| 融資金利 | 取り扱い金融機関により異なる |

| 返済方法 | 毎月利息のみの支払い |

| 融資手数料 | 取り扱い金融機関により異なる |

出典:住宅金融支援機構

実際に利用する際は、2週間程度かかる審査に通る必要があります。また、相続人の同意を得ることも必須となりますので、事前に想定される相続人に対して詳しく説明をしておき、十分な理解を得ておきましょう。

金利や融資事務手数料については金融機関によって内容が異なりますので、詳細については各金融機関で確認をする必要があります。

いくつか銀行の金利比較を後述していますので、参考としてみてください。

③リ・バース60の特徴と推奨する利用ケース

ここでは、リ・バース60の特徴と利用をおすすめしたい方を挙げてみます。

①特徴

・住宅金融支援機構と提携している金融機関で利用できる

・高齢者でも借り入れすることが可能

・住宅に関する費用にのみ利用できる

・支払いは毎月の利息のみ

・元金の返済は契約者の死亡時

・保証人は不要

② 利用をおすすめしたい方

・古い郊外の家から都市部へ住み替えをしたい方

・2人暮らしなのでコンパクトな家へ住み替えをしたい方

・シニア向け分譲マンションを購入したい方

・老朽化した自宅をリフォームしてバリアフリー住宅にしたい方

・住宅ローンの借り換えで毎月の支払額を減らしたい方

・サービス付き高齢者住宅への入居一時金の資金が足りない方

・子世帯が居住する住宅の取得のために親世帯が資金を借りたい方

・お子様が独立していて既に住宅を所有している方

・自宅を引き継いでもらうべき相手がいない方

リバースモーゲージとの違いは?

リ・バース60は、住宅金融支援機構が提供する「リバースモーゲージ」という商品のなかのひとつです。

自宅などの不動産を担保にして、住み続けながらお金を借り入れる…という仕組みは同じですが、リバースモーゲージは資金使途に制限がなく、生活資金にも利用できるという点で異なります。

リ・バース60は住宅の建築、リフォーム工事、高齢者向け施設の入居費用など住宅に関連する使途のみに利用が限られているところが異なる点となります。

金融機関によっても異なりますが、一般的には使途が住宅関連に限られている分、リ・バース60の方が金利は低めに設定されています。

リ・バース60の取り扱い金融機関ごとの金利比較

前述の通り、リ・バース60の金利については、取り扱い金融機関ごとに異なります。

この章では、主な金融機関の金利や事務手数料、利用可能額、対象地域などを一覧で比較していきます。また、担保物件を売却した後に残る債務についての扱いも2パターンあるため、こちらについても解説します。

①金融機関ごとの金利比較

リ・バース60は、全国の都市銀行・信託銀行・地方銀行・第二地方銀行・信用金庫・信用組合・労働金庫・モーゲージバンクなどで取り扱っています。

いくつかの金融機関の金利や条件などの参考例を以下の表にまとめてみました。

※詳細は各金融機関のホームページでご確認ください。

| 金融機関名 | カテゴリー | 変動金利(%) | 事務手数料(円) | 利用可能額(円) |

| みずほ銀行 | 都市銀行 | 2.475~2.975 | 110,000円 | 8,000万円 |

| 千葉銀行 | 地方銀行 | 2.975~3.175 | 110,000円 | 8,000万円 |

| みなと銀行 | 第二地方銀行 | 2.475~2.975 | 110,000円 | 8,000万円 |

| 静清信用金庫 | 信用金庫 | 3.375~3.895 | 88,000円 | 8,000万円 |

※いずれも対象地域は各営業区域内

②担保物件の売却による返済後の債務の扱いについて

契約者がなくなった場合、相続人が担保物件を売却するか、相続人自身が手持ちの資金で債務を支払うか、いずれかを選択して一括返済をする必要があります。

担保物件を売却しても債務が残ってしまった場合のことを想定して「ノンリコース型」、「リコース型」のいずれかを借入時に選択することにより、後の対応方法は異なります。

「ノンリコース型」

相続人は残った債務を返済する必要はありませんが、「リコース型」と比べて金利が高くなる場合があります。

「リコース型」

相続人は残った債務を返済する必要がありますが、返済が不要となる残債部分については債務免除益とみなされ、一時所得として所得税などが課税される可能性があります。

詳しくは税務署や税理士さんなどに確認をした方がよいです。

「ノンリコース型」を選択する方が約99%と圧倒的に多いですが、事前に金融機関に取り扱いの有無を確認しましょう。

| ノンリコース型 | リコース型 | |

| 担保物件を売却して返済後に債務が残った場合の返済は必要か? | 必要なし | 必要 |

| 金利 | 高い | 低い |

| 利用率 | 約99% | 約1% |

リ・バース60を検討する際に考えるべきポイント

「リ・バース60の特徴は何となくわかったけど、メリットデメリットやリスクなどをしっかりと学んでから選びたい」という方も多いため、ここではメリット・デメリット・リスクなどを見ながら比較をしていきます。

リバース60のメリットとデメリットについて

リ・バース60はメリットだけでなく、自宅の不動産評価額など具体的な金額を基にデメリットや起こりえるリスクも考慮しながら慎重に選んでいくことが大切です。

①メリット

・毎月の返済が利息のみの少ない金額ですむ

・「ノンリコース型」を選択すれば相続人の負担がない

・借入時の年齢に上限がないため、高齢者でも借り入れ可能

②デメリット

・不動産評価額の50~60%以内を担保価格として判定

・資金使途に制限がある

・事務手数料が高い

・金利が変動するので将来金利が上がる可能性がある

・相続人に債務負担が生じやすいので、相続人の同意が必要

リバース60を利用する際のリスクについて

リ・バース60で想定されるリスクは大きく分けて3つあります。

① 不動産評価額が下がるリスク

担保不動産の価値が下がってしまい、将来売却した時に売却価格が元金に満たなくなってしまうというリスクです。リコース型の場合、その不足分は相続人が自己資金で支払うことになります。

② 長生きすることによるリスク

毎月の返済額は少ないですが、利息のみを払い続けるため、元金が減っていきません。元金を繰り上げ返済しない限りは返済はずっと続くので、長生きすればするほど返済時の支払総額が増えていくというリスクがあります。

③ 金利上昇のリスク

リ・バース60は変動金利型となっていますので、適用金利は定期的に見直されます。現在は超低金利ですが、今後市場の金利が上がってしまい、月の返済額が増えすぎて支払っていくことが出来なくなってしまうというリスクです。

リバース60を検討する際に考えるべきポイント

リ・バース60を検討していくためには、上記に挙げたメリット・デメリット・リスクを踏まえつつ、利用するかどうかを検討する必要があります。

利用前に考えるべきポイントをいくつか挙げてみますので、選択をする際の参考にしてみて下さい。

・亡くなった際の売却額が借り入れ元金に満たなかった場合は相続人が払えるのか

・信頼できる金融機関か

・「ノンリコース型」を選択した場合、支払金額が高くなるが支払っても生活をしていけるのか

・毎年の固定資産税や都市計画税などの税金を支払っていけるか

・自宅に不具合が発生した場合の修繕や屋根や外壁などの定期的なメンテナンス費用を捻出できるか

・この先金利が上がった場合に支払っていけるか

・サービス付き高齢者向け住宅の入居一時金に利用した場合は売却が不可能になるため、その後の自宅をどうやって維持管理していくのか

・通常に売却する場合の査定額と比較した場合の差額はどの程度か

・手持ちの資金と将来必要な老後資金との差額はいくらか

リ・バース60以外の選択肢は?

ここまでリ・バース60の特徴などを見てきましたが、リ・バース60を利用できない方、デメリットやリスクが納得できずその他の選択肢がないのか? とお考えの方へいくつかの方法を挙げていきます。参考にしながら自分に合った方法を選択しましょう。

①リースバック

・概要

自宅などの所有不動産を専門の事業者に売却し、その上で賃貸借契約を交わすことによって賃料を支払いながら売却した家にある程度の期間住み続けることが出来るという金融商品のことです。

・メリットとリスク

- 《リースバックのメリット》

- ・売却するため、所有権(所有者)は買い主に移る

- ・売却して資金を一括で受け取ることができる

- ・売却してしまうので固定資産税や火災保険を支払う必要がない

- ・資金の使い道に制限がない

- ・債務を相続人に相続させることがない

- ・融資ではないため、返済義務はなく利息は発生しない

- ・利用者の年齢や年収に制限がない

- 《リースバックのリスク》

- ・家賃が相場より高く設定されやすい

- ・売却価格が相場価格よりも安くなりやすい

- ・買い戻したい場合の買い戻し価格が売却した価格より高くなる場合がある

- ・相続時に親族間でもめる可能性がある

- ・貸主の希望で更新拒否をされる可能性もある

②不動産担保ローン

・概要

不動産を担保に入れてお金を借りることが可能な金融商品のことです。

・メリットとリスク

- 《不動産担保ローンのメリット》

- ・まとまった資金を調達できる

- ・金利が安い 銀行のカードローン5~15%、不動産担保ローンは1~9%程度で借りられる

- 《不動産担保ローンのリスク》

- ・返済不能になると家を手放すことになる

③売買仲介による売却

・概要

不動産業者が売り主と買い主との間に入り、売買の仲介をすることを言います。

・メリットとリスク

- 《売買仲介のメリット》

- ・希望に近い額で高く売れる

- 《売買仲介のリスク》

- ・いつ売れるかわからない

- ・近隣住民に売却を知られる可能性が高い

- ・買い主側の見学時対応が面倒

④業者による買い取り

・概要

一般顧客ではなく、不動産会社や買い取り業者が売り主から不動産を直接買い取ることを言います。

・メリットとリスク

- 《業者による買い取りのメリット》

- ・早く現金化することができる

- ・ご近所など周囲にバレずに売却することが出来る

- ・見学時対応が不要

- ・築年数が相当古い物件の場合でも買い取りをしてくれる場合が多い

- 《業者による買い取りのリスク》

- ・相場価格の6~7割程度の価格でしか買い取りをしてもらえない

おわりに

今回はリ・バース60について触れてきました。リ・バース60は、メリットも多いですが、リスクも多くあります。

安易に飛びつくのではなく、サービス内容、金融機関ごとの金利比較、自分のライフスタイルなどに合わせた具体的な金額のシミュレーションなどをし、自分に合った最良な方法を選択することが大切です。

わからないことはわからないままにせず、FP・不動産会社・税理士など、各専門分野の専門家に相談をしながら進めていきましょう。

からの記事と詳細 ( 「リ・バース60」とは? 金利比較やメリット・デメリット・リスクなどを専門家が詳しく解説 - 朝日新聞デジタル )

https://ift.tt/3XAcj8S

No comments:

Post a Comment